Seperti yang sudah diketahui, di Indonesia setiap warga negara perlu membayar pajak penghasilan (PPh). Karena itu, sewajarnya kamu mengetahui cara menghitung PPh terutang.

Namun, sebelum kami membahas perhitungannya, mari kenali pajak terutang dan pengertian PPh terlebih dahulu!

Mengenal PPh Terutang

Sebenarnya, apa yang dimaksud pajak terutang? Pajak terutang adalah kewajiban pajak yang harus dibayarkan oleh orang pribadi atau badan kepada negara pada suatu masa pajak, tahun pajak, atau bagian tahun pajak sesuai ketentuan perundang-undangan.

Adapun masa pajak berarti satu bulan kalender, sedangkan tahun pajak ialah satu tahun kalender. Tahun pajak mungkin saja dihitung sejak Januari sampai Desember. Namun, mungkin juga perhitungannya menggunakan jangka waktu lain.

Terdapat beberapa jenis pajak terutang, yaitu Pajak Penghasilan (PPh), Pajak Pertambahan Nilai (PPN), dan Pajak Penjualan atas Barang Mewah (PPnBM). Pembahasan dalam artikel kali ini hanya terbatas pada PPh.

PPh yang perlu dibayarkan oleh orang pribadi tentu berbeda dengan PPh suatu badan usaha. Bagaimana cara menghitungnya? Yuk, ketahui lebih dalam penjelasan di bawah ini!

Baca Juga: PPh Pasal 24: Pengertian, Subjek, Objek, dan Cara Menghitung

Cara Menghitung PPh Terutang

Pajak terutang berlaku bagi wajib pajak, yaitu pembayar, pemotong, atau pemungut pajak yang memilik hak dan kewajiban perpajakan.

Dengan kata lain, setiap orang yang berpenghasilan memiliki kewajiban untuk membayar pajak. Pada saat yang sama, orang tersebut juga memiliki hak atas penghasilan yang tidak dikenakan pajak.

Dalam konteks PPh, objek pajaknya berupa penghasilan atau pemasukan ekonomis yang diterima oleh wajib pajak. Wajib pajak meliputi orang pribadi dan badan usaha. Bagaimana cara mencari PPh terutang orang pribadi dan badan? Simak uraiannya di bawah ini!

Cara menghitung PPh terutang orang pribadi

Seperti telah disebutkan sebelumnya, wajib pajak berhak atas penghasilan yang tidak kena pajak atau disebut PTKP.

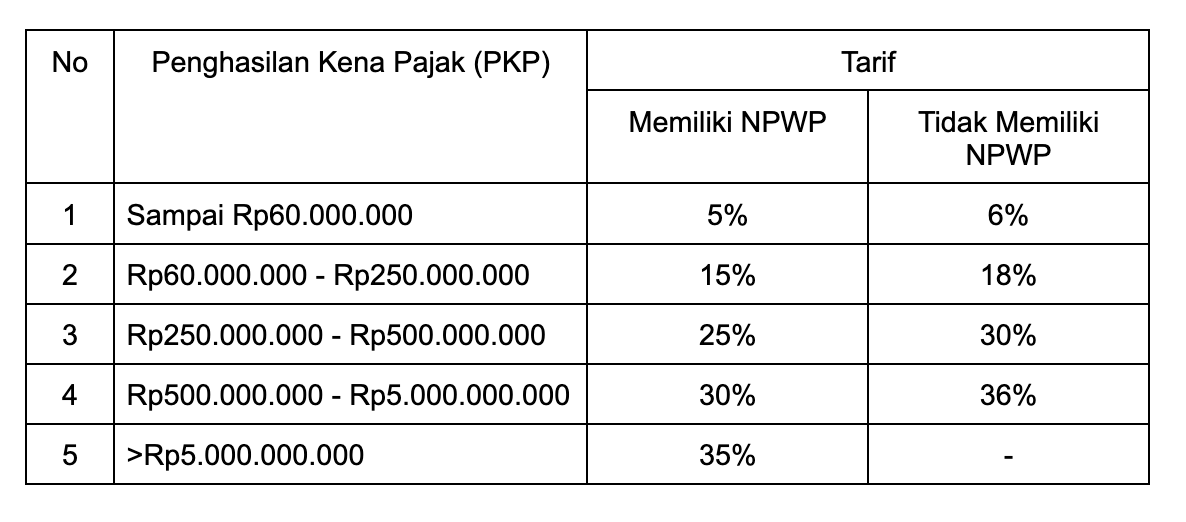

Secara sederhana, cara menghitung PPh terutang orang pribadi ialah mengurangkan pendapatan yang diterima dengan PTKP, lalu dikalikan dengan PPh progresif sesuai dengan UU No. 36 Tahun 2008 Pasal 17.

Tarif pajak di atas berlaku setelah penghasilan tahunan dikurangi PTKP. Adapun ketentuan nilai PTKP adalah sebagai berikut:

Rp54.000.000 jika wajib pajak ialah orang pribadi.

Rp58.500.000 bila wajib pajak sudah menikah.

Rp54.000.000 untuk penghasilan dari istri dan digabung dengan penghasilan suami.

Rp4.500.000 tambahan untuk tiap anggota keluarga sedarah dalam garis keturunan lurus serta anak angkat yang menjadi tanggungan wajib pajak. Jumlah tambahan maksimal ialah tiga orang untuk setiap keluarga.

Supaya lebih jelas, di bawah ini kami telah menyiapkan contoh cara menghitung PPh terutang orang pribadi.

Sebut saja, Ibu Titis menerima gaji sebesar Rp12.500.000 serta sudah memiliki NPWP. Ibu Titis belum menikah dan tidak memiliki tanggungan, maka perhitungan PPh terutangnya seperti di bawah ini.

Penghasilan satu tahun = Rp12.500.000 x 12 bulan = Rp150.000.000/tahun

PTKP (K/0) = Rp54.000.000

Penghasilan kena pajak = Penghasilan satu tahun - PTKP

Penghasilan kena pajak = Rp150.000.000 - Rp54.000.000

Penghasilan kena pajak = Rp96.000.000

PPh terutang:

Penghasilan kena pajak x Tarif pajak dengan NPWP sampai Rp60.000.000

= Rp60.000.000 x 5%

= Rp3.000.000

Penghasilan kena pajak x Tarif pajak dengan NPWP Rp60.000.000-Rp250.000.000

= Rp36.000.000 x 15%

= Rp5.400.000

Jadi, nilai total PPh terutang yang perlu dibayarkan oleh Bu Titis dalam satu tahun pajak ialah Rp8.400.000.

Baca Juga: PPh Pasal 22: Tarif, Objek, Subjek, dan Cara Menghitung

Cara menghitung PPh terutang badan

Cara menghitung PPh terutang badan tidak sama dengan PPh orang pribadi. Untuk menghitung PPh badan, bisnis atau perusahaan umumnya memerlukan pembukuan sesuai dengan ketentuan dalam Undang-Undang Ketentuan Umum dan Tata Cara Perpajakan pasal 28 ayat 1.

Tujuan dilakukannya pembukuan agar Penghasilan Kena Pajak dari bisnis tersebut bisa diketahui. Jadi, cara hitung pajak penghasilan terutang suatu badan dimulai dari perhitungan penghasilan setahun. Berikut ini langkah-langkahnya secara rinci.

Hitung penghasin setahun

Objek pajak penghasilan badan ialah setiap tambahan kemampuan ekonomis yang diterima oleh badan sebagai wajib pajak.

Penghasilan yang diperoleh dalam satu tahun pajak perlu dihitung. Adapun penghasilan yang tidak termasuk objek pajak tidak perlu dimasukkan dalam perhitungan penghasilan setahun.

Kurangi penghasilan dengan biaya-biaya

Lalu, wajib pajak badan perlu mengurangi penghasilan dengan biaya-biaya yang dikeluarkan untuk kegiatan usaha untuk mengetahui penghasilan kena pajak.

Biaya sewa, biaya gaji, biaya bunga, biaya promosi, dan biaya administrasi merupakan biaya-biaya yang mengurangkan penghasilan. Tak hanya itu, biaya penyusutan dan biaya amortisasi juga perlu mengurangkan penghasilan.

Biaya yang tidak bisa dikurangkan

Perlu diketahui, tidak semua biaya bisa mengurangi penghasilan dalam perhitungan Penghasilan Kena Pajak. Sesuai ketentuan undang-undang perpajaka, ada biaya-biaya yang tidak bisa dikurangkan.

Adapun biaya-biaya tersebut, antara lain:

Laba/dividen

Biaya untuk kepentingan pribadi pemegang saham

Biaya lain yang ditentukan dalam peraturan perpajakan

Apabila kamu terlanjut memasukkan biaya-biaya yang tidak dapat dikurangkan tersebut dalam pembukuan, kamu perlu memperbaikinya melalui koreksi fiskal.

Layaknya perhitungan PPh orang pribadi, cara mencari PPh terutang badan juga melibatkan ketentuan tarif pajak.

Secara umum, tarif PPh Badan terutang diatur dalam UU PPh Pasal 17 ayat (2a), yaitu Wajib Pajak Badan Dalam Negeri dan BUT dikenakan PPh Badan sebesar 25%. Kemudian, terdapat beberapa ketentuan tarif pajak lain, di antaranya:

Baca Juga: Cara Menghitung PPN dan PPh yang Perlu Diketahui oleh Bisnis

1. Tarif Pajak Perusahaan Tbk

Dari tarif umum PPh Badan terutang sebesar 25% tersebut, ada kebijakan penurunan tarif PPh Wajib Pajak Badan dengan ketentuan khusus yang diatur dalam UU PPh Pasal 17 ayat (2b).

Dalam ayat tersebut dikatakan bahwa Wajib Pajak Dalam Negeri yang berbentuk Perseroan Terbuka (Tbk) dan memenuhi persyaratan tertentu akan memperoleh penurunan tarif PPh sebesar 5% dari tarif normal.

2. Tarif Pajak untuk Peredaran Bruto Tertentu

Selain itu, fasilitas penurunan tarif PPh Badan dalam negeri juga diatur dalam Pasal 31E UU PPh.

Pasal ini menentukan fasilitas pengurangan tarif untuk wajib pajak badan dalam negeri yang memiliki pendapatan bruto tidak lebih dari 50 miliar rupiah setahun. Secara lebih rinci, kamu bisa melihat tabel di bawah ini.

Berikut ini contoh cara menghitung PPh terutang badan.

Badan yang berdomisi di dalam negeri dan memiliki peredaran bruto hingga Rp50 miliar. Badan tersebut berhak menerima pengurangan tarif hingga setengah persen atau 50% dari tarif pajak badan yang diatur dalam Pasal 17 ayat (1) huruf b dan ayat (2a) UU PPh.

Sesuai ketentuan, Wajib Pajak Badan yang bisa mendapatkan pengurangan tarif pajak penghasilan tersebut jika pendapatan brutonya sampai 4,8 miliar rupiah.

Dengan demikian, PPh terutang badan tersebut dapat dihitung dengan rumus: (50% x 20% x Penghasilan Kena Pajak).

Merujuk pada ketentuan tersebut, kita dapat menghitung PPh terutang dalam contoh kasus berikut ini.

Pada 2022, PT Hidup Bahagia memiliki peredaran bruto sebesar Rp4,5 miliar. Sementara itu, jumlah penghasilan kena pajaknya adalah Rp900.000.000.

PPh Terutang PT Hidup Bahagia = (50% x 20% x Rp900.000.000)

PPh Terutang PT Hidup Bahagia = Rp90.000.000

Itulah penjelasan tentang cara menghitung PPh terutang baik orang pribadi maupun badan usaha. Semoga bermanfaat dan sampai jumpa di topik menarik seputar bisnis dan keuangan lainnya.

Tidak lupa, bila kamu ingin bisa mengelola bisnis dengan lebih mudah, yuk pakai majoo sekarang!

Sumber Data:

https://klikpajak.id/blog/pajak-terutang-pengertian-contoh-perhitungan-cara-bayar/

https://klikpajak.id/blog/wajib-pajak-badan-cara-menghitung-pph-badan/

https://klikpajak.id/blog/cara-menghitung-penghasilan-kena-pajak-wp-orang-pribadi/